Модели продолжения тенденции

1. Окно

Окно – ценовой разрыв между экстремальными значениями цены текущей и предыдущей торговой сессии.

Японские аналитики утверждают, что играть следует в направлении, указанном окном. Окна становятся областями поддержки и сопротивления. Так окно при восходящей тенденции – сигнал дальнейшего подъема цены. При корректирующих спадах такое окно должно оказать поддержку ценам. Если в результате корректирующего спада окно закрывается, предшествующую восходящую тенденцию следует считать законченной. Японские аналитики считают, что если окно не закрылось в течение трех торговых сессий предшествующая корректирующему спаду или подъему тенденция продолжится. Особо нужно отметить ценовой прорыв вверх в виде окна, - особенно если оно открывается с маленькой черной свечи из области застоя, расположенной на низком ценовом уровне, - который может иметь далеко идущие последствия.

Основные положения японского теханализа:

a) В ходе коррекции цены возвращаются к окну.

b) После появления трех окон вверх или трех окон вниз, весьма вероятно появление вершины (если три окна открываются при восходящей тенденции) или основания (если три окна открываются при нисходящей тенденции). Эта вероятность возрастает, если после третьего окна появляется какая-либо свеча или модель разворота (например, дожи, просвет в облаках или завеса из темных облаков).

c) Если после восьми или десяти новых максимумов или минимумов не происходит существенной коррекции, вероятность такой коррекции в ближайшем будущем очень велика.

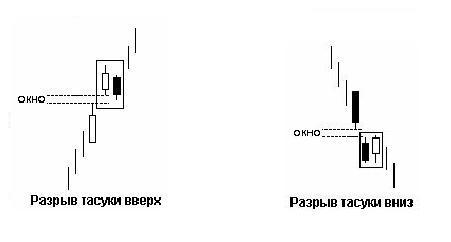

Разрыв тасуки вверх или вниз

Модель продолжения тенденции. При восходящей тенденции, - после белой свечи, образующей ценовой разрыв вверх, - появляется черная свеча. Цена открытия черной свечи находится в пределах тела белой свечи, а цена закрытия – ниже него. Цена закрытия черной свечи является точкой покупки. Если окно закрывается, а давление продавцов продолжается сигнал «разрыв тасуки вверх» отменяется. Тела двух свечей в модели должны быть примерно одинаковы по размеру.

Обратное справедливо для «разрыва тасуки вниз».

Обе модели встречаются очень редко.

Игра на разрывах от ценовых максимумов и минимумов

После резкого повышения цены в течение одной, двух торговых сессий рынок на время приостанавливается. На рынке начинается консолидация, в результате которой образуется группа свечей с маленькими телами, что свидетельствует о том, что рынок находится в нерешительности. Затем цена открытия образует ценовой разрыв вверх. Эта модель называется «игра на разрыве от ценовых максимумов». Ее название связано с тем, что цены колеблются вблизи недавнего максимума, а затем образуют ценовой разрыв вверх.

«Игра на разрыве от ценовых минимумов» – медвежий аналог упомянутой выше модели.

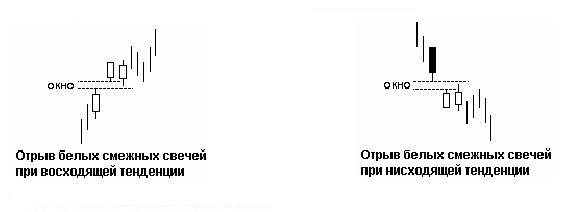

Отрыв смежных белых свечей

Если при восходящей тенденции появляется белая свеча, образующая отрыв вверх, а за ней следует еще одна белая свеча примерно такого же размера и почти с такой же ценой открытия, то перед нами бычья модель продолжения тенденции.

Модель встречается очень редко, еще реже встречается модель "отрыв белых смежных свечей вниз”.

"Отрыв свечей вниз” так же является моделью продолжения тенденции. В случае ее появления падение цен продолжится. Встречается крайне редко, так как чаще ценовой разрыв вниз образуют черные свечи, и если после черной свечи, образовавшей окно появится еще одна черная свеча, с более низкой ценой закрытия, - то это означает, что тенденция к снижению цен сохранится.

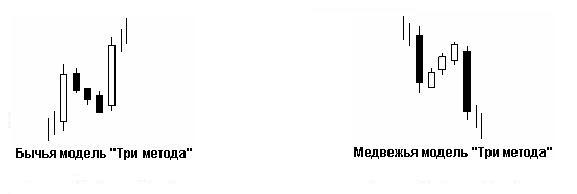

2. Модель "Три метода”

Существует два варианта этой модели: бычья модель "три метода” и медвежья модель "три метода”.

Бычья модель:

Вначале появляется длинная белая свеча. Затем идет группа понижающихся свечей с маленькими телами (в идеале, таких свечей три, но может быть две или больше трех). Главное условие, что бы эти свечи не выходили за диапазон цен белой свечи (получается как бы трехдневное харами, но здесь диапазон цен включает и тени). Маленькие свечи могут быть любого цвета, но чаще черные. В конце формируется длинная белая свеча с ценой закрытия выше цены закрытия первой торговой сессии. Цена открытия этой свечи так же должна быть выше цены закрытия предшествующей торговой сессии. Эта модель напоминает бычьи флаги и вымпелы в западном теханализе.

Медвежья модель "три метода” – аналог бычьей модели, но при нисходящей тенденции.

Модель "Три метода” – это модель продолжения тенденции (с появлением маленьких свечей рынок как бы останавливается, что бы передохнуть).

3. «Три наступающих белых солдата»

Модель представляет группу из трех белых свечей с последовательно повышающимися ценами закрытия.

- Если «три белых солдата» появляются в области низких цен после периода стабилизации – это признак потенциальной бычьей силы рынка. Цена открытия каждой белой свечи, в такой модели, находится в пределах тела предшествующей свечи (или вблизи от него). Цены закрытия свечей равны максимальным ценам или приближаются к ним.

- Если вторая и третья свеча (или только третья свеча) демонстрируют признаки ослабления, то образуется модель «отбитое наступление» (рис. б). Эта модель особенно настораживает, если появляется после длительной восходящей тенденции. Признаком ослабления рынка могут служить как уменьшающиеся тела свечей, так и сравнительно длинные верхние тени последних двух свечей.

- Если вторая свеча имеет длинное белое тело и регистрирует новый максимум, а за ней идет маленькая белая свеча, то образуется модель «торможение» (рис. в). Последняя маленькая свеча может либо образовать разрыв относительно длинного белого тела (становится звездой), либо «сидит у него на плече» (то есть находится в верхней части предшествующего длинного тела). При появлении модели следует закрывать длинные позиции.

Хотя модели «отбитое наступление» и «торможение» обычно не являются моделями разворота на вершине, после них иногда наблюдается существенное понижение цен. Указанные две модели имеют большую значимость в области высоких цен.

4. Модель «Разделение»

Включает в себя две контрастных свечи, с одинаковой ценой открытия. Модель является индикатором продолжения тенденции.

При восходящей тенденции первая свеча черная, затем появляется белая свеча с такой же ценой открытия (бычья модель). При нисходящей тенденции первой появляется белая свеча, а затем черная с такой же ценой открытия как у белой свечи (медвежья модель)

Дожи – это свеча, цена открытия которой равна цене закрытия.

Дожи представляет собой ярко выраженный сигнал изменения тенденции. Дожи как сигнал разворота требует более сильного подтверждения в основании рынка, чем на вершине. Очень сильным сигналом изменения тенденции на вершине служит дожи после длинной белой свечи.

Дожи, у которого очень длинная верхняя или нижняя тень (или обе), называется длинноногим дожи. Такой дожи играет особо важную роль, если появляется на вершине. Дожи с длинными тенями и с равными ценами открытия и закрытия, находящимися в центре ценового диапазона, называется «рикша». Если свеча не является дожи, но обладает очень длинной верхней или нижней тенью и маленьким телом, ее называют «высокой волной». Группа высоких волн является сигналом разворота тенденции.

Еще один очень важный дожи – это дожи-надгробие. Его цены открытия и закрытия равны дневному минимуму. Иногда появляется в основании рынка, но его особое предназначение – сигнализировать об образовании вершины. Дожи, особенно если он встречается на важной вершине или в основании, иногда может выступать в роли области поддержки или сопротивления.

Три звезды

Модель «три звезды» образуется тремя дожи. Появляется очень редко, но является важнейшей моделью разворота. Идеальной модели «три звезды» практически никогда не бывает, но за нее можно принимать и модели, в которых средняя звезда – дожи, а две другие либо дожи, либо близкие к ней свечи.

|